O clima é, neste momento, um dos fatores mais relevantes para o andamento do mercado da soja na Bolsa de Chicago. Nesta primeira semana útil de 2021, os futuros da oleaginosa subiram mais de 3% e a escalada foi bastante motivada pelas adversidades que têm sido registradas na América do Sul, em especial na Argentina, neste momento.

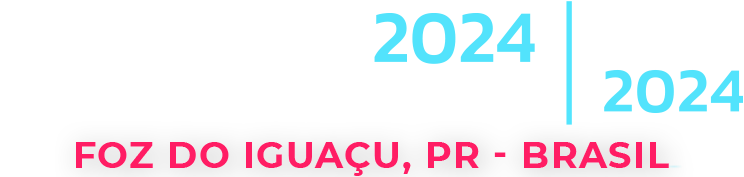

Em seu último reporte, a Bolsa de Cereales da Argentina aumentou o índice de lavouras de soja em condições ruins ou péssimas de 7% para 17% em uma semana. Na safra anterior, nesta mesma época, o índice era de apenas 2%.

O campo continua refletindo as chuvas ainda limitadas, mal distribuídas e de baixos volumes, além das altas temperaturas. De acordo com especialistas da bolsa, os níveis críticos de umidade em importantes regiões produtoras de soja do país têm promovido uma degradação progressiva das lavouras argentinas da oleaginosa.

No balanço é possível observar ainda que, na última semana, o índice da região produtora que vinha em condições regulares ou de seca passou de 29% para expressivos 49%. Na temporada 2019/20, eram apenas 5% nessa mesma época.

Diante destas condições, “os números reforçam as expectativas de que a bolsa revise sua projeção de produção, atualmente ainda mantida em 46,5 milhoes de toneladas”, explicam os analistas de mercado da Agrinvest Commodities. Em seu último boletim mensal de oferta e demanda, o USDA (Departamento de Agricultura dos Estados Unidos) ainda projetou a colheita da Argentina em 50 milhões de toneladas.

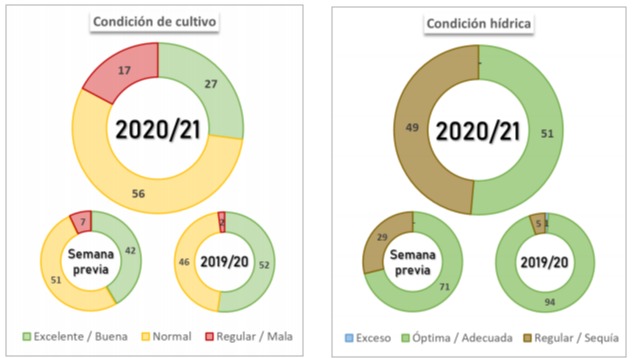

E nos próximos dias, o país ainda deve receber chuvas limitadas, insuficientes para reverter a situação. Os mapas abaixo, do Commodity Weather Group (CWG), mostram as previsões para os períodos de 1 a 5 dias; 6 a 10 e 11 a 15 dias. Nas três condições, a Argentina receberá volumes abaixo do normal para a época, o que pode agravar ainda mais a situação, principalmente entre 18 e 22 de janeiro.

Fonte: Commodity Weather Group

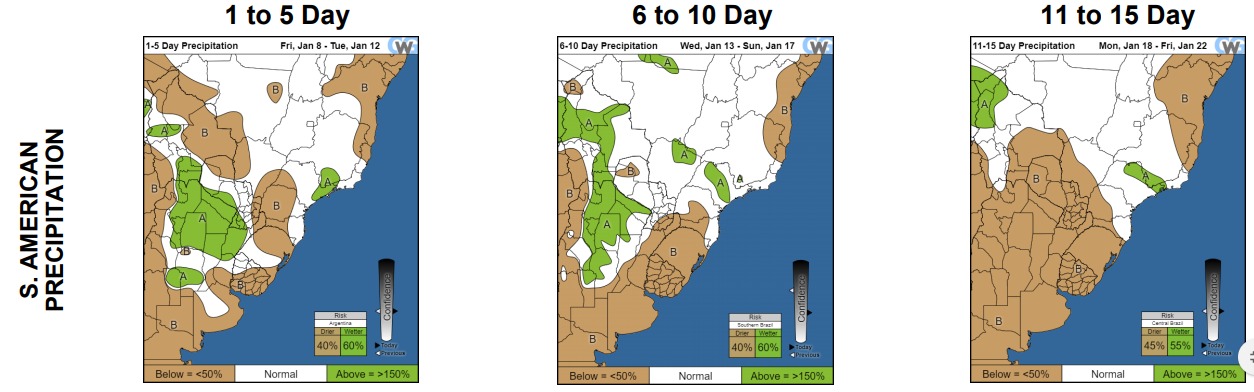

Assim, aproximadamente um terço das áreas produtoras de soja e milho argentinas deverão continuar sob stress climático pelo próximos 10 dias. “E isso se expande para metade da área total do país entre 23 de janeiro e 6 de fevereiro”, complementa o instituto internacional.

Fonte: Commodity Weather Group

O mesmo pode ser observado para o Brasil. A diferença é para o intervalo de 13 a 17 de janeiro, onde as chuvas deverão se mostrar dentro da normalidade (segundo mapa na figura acima) em quase todo país. “Chuvas esparsas no Centro-Oeste e Centro Sul do Brasil devem chegar nas próximas duas semanas, e os padrões de tempo mais seco deverão se concentrar no extremo Sul entre segunda e terça-feiras, e no Centro do país nos próximos 6 a 10 dias. Cerca de 15 a 20% da área de milho e soja continua seca”, explicam os meteorologistas do CWG.

Na análise de Paulo Sentelhas, CTO da Agrymet e professor Esalq/USP, apesar do retorno efetivo das chuvas em boa parte do país a partir de novembro, a região central do Mato Grosso do Sul, sudoeste do Mato Grosso e centro-sul do Rio Grande do Sul ainda apresentavam nesta quinta-feira (7) condições críticas para o solo.

De acordo com o levantamento, as regiões apresentam menos de 40% da disponibilidade máxima da água no solo. “Quando se tem o volume abaixo disso já começa limitar o crescimento da cultura”, explica o especialista.

Fonte: Agrymet

O cenário é preocupante, mas as previsões, no entanto, até o momento se mostram positivas para o trimestre. “Essa chuva prevista para janeiro é muito importante porque vai pegar justamente a fase mais crítica da cultura. Essa precipitação é fundamental para um cenário mais positivo para a soja”, diz o especialista.

Todas estas condições, portanto, intensificam ainda mais a preocupação do mercado com o tamanho da nova safra da América do Sul. Os estoques norte-americanos são justos, devem ser revisados para baixo nos próximos meses – com exportações recordes e demanda ainda intensa pela oleaginosa norte-americana – e o consumo é crescente. A China se destaca como a maior importadora mundial da commodity, mas a demanda por soja tem perspectiva de força de ordem global.

“Temos todos estes problemas na Argentina, irregularidades climáticas no Brasil, e a demanda chinesa muito forte. E a demanda mundial por alimentos, com esses auxílios dados às populações em função da pandemia, aumentou muito”, explica Camilo Motter, economista e analista de mercado da Granoeste Corretora de Cereais. “Estamos vivendo uma inflação generalizada de alguns produtos e entre eles, o de alimentos. E não acredito que os preços voltem à normalidade tão cedo”, complementa.

Na última segunda-feira (4), o analista de mercado Marcos Araújo, da Agrinvest, falou ao Notícias Agrícolas afirmando que “o mercado não está preparado para uma previsão de quebra de safra de 14 a 15 milhões de toneladas”, explica. O Brasil sai de seu potencial de 135 para algo abaixo de 128 milhões de toneladas; a Argentina de 53 para 46 milhões e mais as perdas esperadas para o Paraguai e o Uruguai.

Assim, Aráujo acredita que, por esse e mais os demais fundamentos, os preços dos grãos negociados na Bolsa de Chicago teriam força, inclusive, para superar os recordes de 2012. Nesta sexta-feira (8), os futuros da soja já se aproximaram um pouco mais dos US$ 14,00 por bushel. A sessão na CBOT fechou com altas de 13,75 a 19,50 pontos nos principais contratos, com o março sendo cotado a US$ 13,74, após alcançar a máxima do dia nos US$ 13,86.

Somente nesta semana, as altas acumuladas são de 4,65% no contrato março, e de 3,59% no julho/21, que subiu de US$ 13,11 para US$ 13,58 por bushel entre segunda (4) e sexta-feira.